在此前發布的文章《IFPD面板:23年86寸BP下降,價格恐重蹈20年覆轍》中提到LGD P7關廠之后,其86”全部轉移至其CA工廠生產,后續與大陸面板廠8.5代線站在同一起跑線去瓜分86”市場,其23年規劃量大幅下滑。

面對LGD 86”產能空缺,剩余面板廠又采取了怎樣的策略應對?據DISCIEN最新了解大陸面板廠進一步提升了全年出貨目標,2022年86” IFPD面板實際出貨量1311K,最初面板廠規劃的2023年BP總量為1087K,大陸面板廠紛紛調整全年規劃之后BP總量提升至1407K。

圖一:2022~2023年86” IFPD面板實際出貨量及BP規劃量

數據來源:DISCIEN,Unit:K

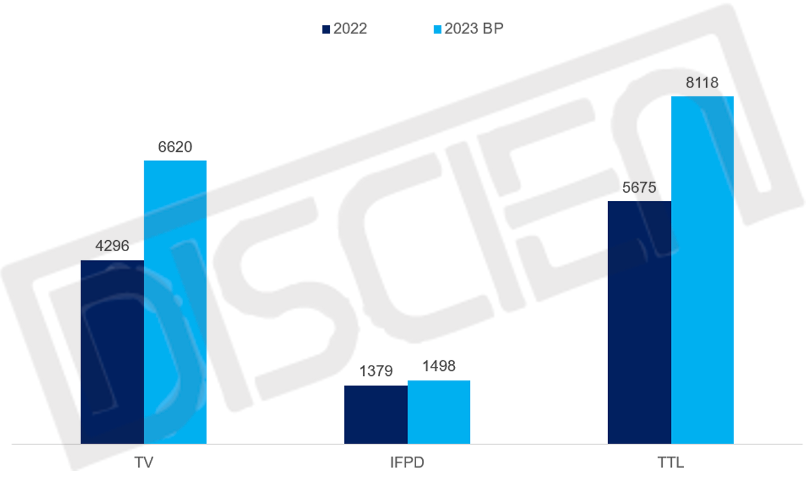

接下來從供應及需求兩端分析23年80”+面板趨勢,首先從供應端來看,據DISCIEN統計各面板廠23年整體80”+面板規劃總量約8118K。其中大陸面板廠策略較為激進,相較于最初BP量,86”面板規劃量均有不同程度的增加,BOE 23年將大幅增產85” TV, 另外其86”目前于B10/B19兩條產線同步生產,產能也將進一步提升;CSOT隨著T9量產,未來也將有G8.5/G8.6兩條產線同時生產86”; HKC欲借其8.6代線套切50” TV物量加持優勢加大發力85”/86”。

圖二:2022~2023年全球80”+面板分產品實際出貨量及BP規劃量

數據來源:DISCIEN,Unit:K

另外從TV需求來看,2022年80”+ TV整機實際出貨量約3295K,DISCIEN預估2023年出貨將同比增加22%至4030K。三星/索尼/TCL/海信等品牌均為85”主要擁護者,23年將持續發力85”, 86”市場主要參與品牌包括LGE/小米/創維。DISCIEN之前發布的文章《P7關線在即,品牌意志為主導的80+市場之爭蓋棺論定?》中指出80”+ TV市場主要參與商三星/索尼等基于面板采購策略及供應鏈穩定考量,仍會主推85” TV,短期內TV市場85”仍將占據上風,這也在一定程度為同時具備85”/86”面板供應的面板廠如BOE/CSOT/HKC留有一定余地去增加86” IFPD面板產能。

未來80”+ IFPD需求將主要依托于中國市場智慧黑板的持續成長,DISCIEN預測23年80”+ IFPD整機出貨量將達1256K,占到整體市場的38%。縱觀中國教育市場產品形態演進之路,智慧黑板對教育平板的替代持續加速,22年智慧黑板的份額已達35%左右,另外智慧黑板市場大尺寸化趨勢延續,86”也已占據近93%市場份額。

圖三:2022~2023年全球80”+ TV/IFPD整機實際出貨量及預測量

數據來源:DISCIEN,Unit:K

結合供應及需求來看,面板廠整體80”+產能充足,能夠滿足TV+IFPD需求,BOE/CSOT/HKC能夠在一定程度上彌補LGD產能空缺。單就80”+ IFPD市場而言,LGD減產對86”物量影響較大,在大陸面板廠未調整目標之前,面板廠規劃量難以滿足全年市場需求, 另外增加產能也需要一定時間釋放。

此外,23年86” IFPD面板市場將發生巨變,主要體現在價格及市場格局兩大維度。價格:主要取決于面板廠產能釋放節奏,基于86” IFPD面板價格與85” TV面板價格倒掛已長達19個月之久、與面板廠現金成本差距較大、IFPD季節性采購特性等因素,大陸面板廠增加產能在下半年釋放的可能性更高,因此上半年86” IFPD面板價格實現跳漲即大幅度漲價的概率更大;市場格局:大陸面板廠集中度將進一步提升,LGD P7關廠除了利于大陸雙雄提高市場份額之外,也為后進者HKC導入品牌提供了機遇,從面板廠規劃來看,為填補LGD產能空缺,HKC產能同樣較為重要。