LGD出售廣州工廠事宜有了新進展: LGD就廣州工廠出售事宜與創(chuàng)維確認了收購排他性協(xié)議,據(jù)DISCIEN(迪顯)了解,此次收購排他性協(xié)議確定了創(chuàng)維獲得LGD廣州工廠的優(yōu)先收購權,但具體的收購方式和金額尚未蓋棺定論。

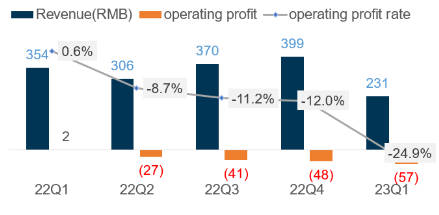

雖然2月以來,面板價格開始上漲,但由于大尺寸產(chǎn)品仍未獲利,LGD廣州工廠稼動依舊不足50%,LGD的經(jīng)營狀況并沒有因為TV面板價格的上漲有所改善,根據(jù)其財報顯示,今年一季度LGD營收同比跌幅逾三成,虧損率進一步下探來到25%,其現(xiàn)金流持續(xù)減少,在此背景下不得不在Q1借款萬億韓元以緩解現(xiàn)金流緊張的窘境。

圖一:LGD營收及利潤走勢

數(shù)據(jù)來源:DISCIEN整理單位:億元,%

關于創(chuàng)維收購LGD廣州工廠, DISCIEN(迪顯)此前在《LGD廣州工廠花落誰家?創(chuàng)維入局或將是各取所需》一文中分析了LGD廣州工廠基于經(jīng)營壓力出售的必然性以及潛在買方中創(chuàng)維入局的較大可能性,因此本文就不再贅述,下面迪顯將從收購費用、生產(chǎn)運營、供應鏈關系幾個維度簡析創(chuàng)維收購可能面臨的挑戰(zhàn)。

1.收購費用巨大:據(jù)了解,此前LGD方期望的出售資金回報約為80億元,很明顯是對標了2020年BOE收購CEC南京及成都工廠股權花費121億元以及CSOT收購SDC蘇州工廠斥資76億元的案例。即便考慮到在產(chǎn)能過剩的當下重組并購轉為買方市場,假設按50%的金額來折算,完成收購也需要花費近40億元,這對近幾年持續(xù)轉型(比如投身造車等)但效果并不明顯的創(chuàng)維而言,無疑是一個需要深思熟慮才能做出的抉擇;

2.生產(chǎn)運營經(jīng)驗相對欠缺:此前在巨大的經(jīng)營壓力下,LGD早在去年就將稼動率大幅下修,閑置產(chǎn)線相關生產(chǎn)運營的人員早已得到妥善處置,一旦創(chuàng)維成功入局,考慮到線體相對單一的面板廠一般會采取滿稼動的運營策略,創(chuàng)維需要重組能支撐滿產(chǎn)滿稼動的生產(chǎn)運營團隊,同時參考此前的并購案來看,即便是同為面板廠的BOE及CSOT在后續(xù)的運營中也面臨了或多或少的難題,因此對于此前沒有面板生產(chǎn)經(jīng)驗的創(chuàng)維而言,如何運營管理也將是一個挑戰(zhàn);

3.供應鏈關系可能面臨動蕩:在并購之前,創(chuàng)維與面板廠的關系是相對簡單的客戶關系,一旦并購成功,創(chuàng)維與面板廠的關系將會復雜化,一方面在某些尺寸上創(chuàng)維與面板廠是競爭關系,雙方會面臨客戶資源的競爭,另一方面,LGD廣州工廠生產(chǎn)的尺寸又無法滿足創(chuàng)維全部的需求,創(chuàng)維還需要其他面板廠的支持以豐富產(chǎn)品結構,屆時如何處理與其他面板廠的關系,確保供應鏈的穩(wěn)定也是創(chuàng)維需要考慮的問題。

整體來說,獲得優(yōu)先收購權體現(xiàn)出創(chuàng)維希望獲得穩(wěn)定面板供應的強烈訴求,但即便收購對于創(chuàng)維而言也是一把雙刃劍,同時優(yōu)先收購權也不意味著并購事宜就此終章,未來也不排除會有新的買家基于自身利益以及產(chǎn)業(yè)格局的考量置身事中,我們將持續(xù)關注。